4月以来,国内前五大长视频平台陆续发布财报、业绩报等,公布2021年营收情况。2021年长视频平台增长乏力,发展陷入瓶颈,寻求战略转型升级,其成本收入构成在一定程度上反映平台发展策略和方向。本文以爱优腾芒哔五家长视频平台最新公布的财报为基础,从成本收入结构出发,探究长视频平台未来发展策略和行业趋势。

长视频平台收入主要来源于会员费用、广告和版权收入。2021年视频平台面临较大经营压力,观众对“大IP+流量”类型的剧集审美疲劳,呼唤高质量内容;会员数量增速放缓,触及天花板,进入存量市场;资金使用效率较低,经营收入难以覆盖成本投入。降本增效成为各视频平台2021年的普遍诉求,他们开始积极探索降本增收的新发展策略。

一、芒果TV:收入增长稳健,注重成本控制

2021年,芒果TV继续成为五家长视频平台中唯一实现盈利的平台,年总营收153.53亿元,同比上涨9.65%;净利润21.14亿元,同比上涨6.66%。

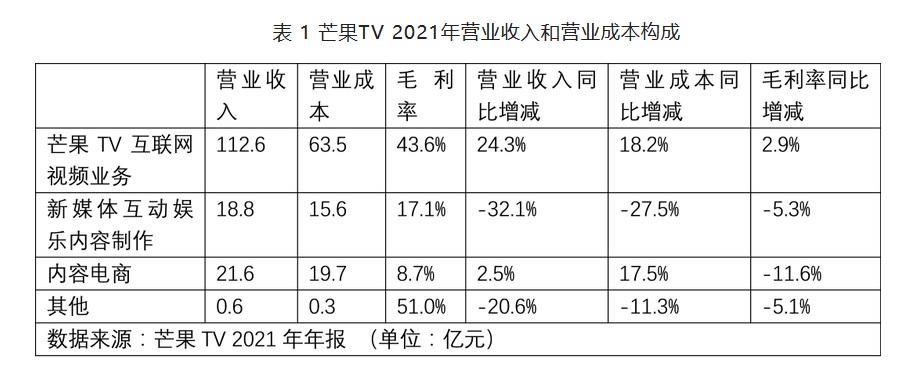

芒果TV收入主要来自互联网视频、新媒体互动娱乐内容与运营、内容电商三大业务,分别占全年总营收的73.33%、12.23%和14.05%。由于成本控制较好,芒果TV上述三大业务均实现盈利。背靠湖南广电,芒果TV可以较低成本获取大量优质版权内容,同时凭借较高质量的自制内容反哺,取得版权收入,吸引新会员。2021年,其核心业务互联网视频保持稳健增长,实现营收112.6亿元,同比增长24.29%。另一方面,芒果TV内容库同其他平台相比,数量较少、类型较为单一,自制内容以综艺为主。综艺收入主要来自广告冠名,与影视剧集相比营收能力较弱,随着品牌方投资冠名意愿降低,对芒果TV长期营收可能造成一定影响。

表 1 芒果TV 2021年营业收入和营业成本构成

2021年,芒果TV一方面积极布局实景娱乐和内容电商,入局元宇宙,拓展下游衍生端和销售端,开拓新收入增长点,力图形成覆盖全产业链的业务布局;另一方面继续提升内容自制能力,探索综艺制作新模式,增强造血功能,更好应对市场变化。

二、爱奇艺:亏损实现收窄,降本初见成效

2021年,爱奇艺全年营收306亿元,同比上涨2.9%,其中会员服务收入167亿元,同比上涨1.4%;内容分发收入28.5亿元,同比上涨7.4%。财报显示,2021年爱奇艺虽仍处亏损,但亏损面持续收窄,净亏损额下降到62亿元,降幅为11%。第四季度,爱奇艺采取一系列措施降本增效,取得一定成效。降本方面,优化组织结构、精细内容管理,减少低效率业务和项目的支出。得益于上述措施,爱奇艺2021年总运营成本下降2%,其中销售、一般和行政费用47亿元,同比下降9%;内容成本207亿元,同比下降0.7%。增效方面,爱奇艺提升会员费用推动会员服务收入上涨;继续探索分账模式,将原来的“达到有效观看时长即分账”调整为“按观看时长分账”,同时取消平台定级,由片方报价;尝试建立在线电影发行系统,在云影院上线9部单片付费点播电影;依托平台剧集发行NFT,开拓衍生品新赛道。

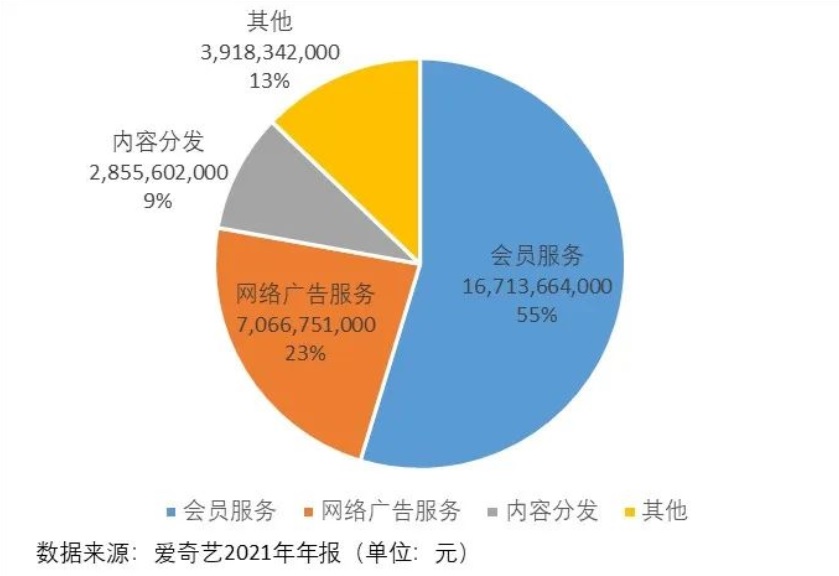

爱奇艺收入主要由四部分构成,分别是会员服务、网络广告、内容分发和其他,分别占全年营收总额的54.7%、23.1%、9.3%和12.9%。会员服务收入是爱奇艺主要收入来源,通过提升平台内容质量,拉动会员数量增长,提升付费会员留存率,实现平均单会员收入增长。爱奇艺将质量提升重点放在内容自制上,建立项目工作室,继续挖掘细分圈层内容价值,延续季播化和剧场化策略,提升平台优质内容数量,进而吸引用户付费留存。

图 1 爱奇艺2021年营业收入构成

三、腾讯视频:会员增速放缓,剧集表现不佳

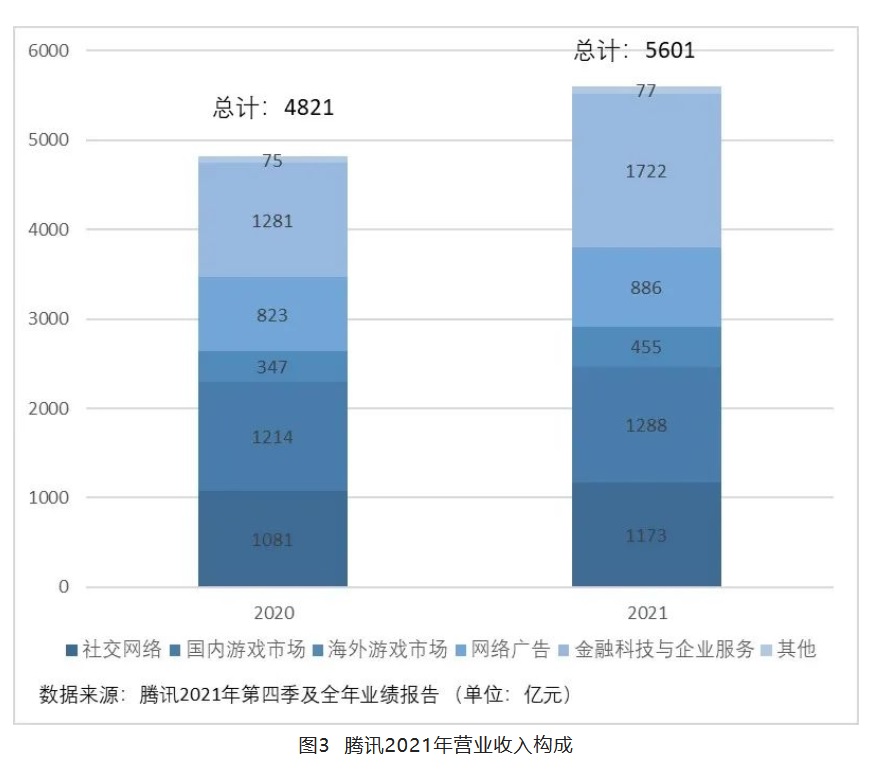

根据腾讯2021年财报,腾讯视频仍处于财务亏损状态,主要与两方面因素有关。一是会员增速放缓。从相对值来看,腾讯视频付费会员数同比增长1%,环比下降4%。二是剧集表现不佳。2021年重点剧热度不及预期,分账剧表现乏力,加之版权购置和内容制作成本维持高位,持续挤压利润空间。从绝对值来看,腾讯视频仍处在行业领先位置。腾讯视频所属社交网络板块2021年营收1173亿元,同比增长8%;得益于多元化的内容优势,2021年增值服务付费会员数为2.36亿人,其中视频付费会员数1.24亿人。

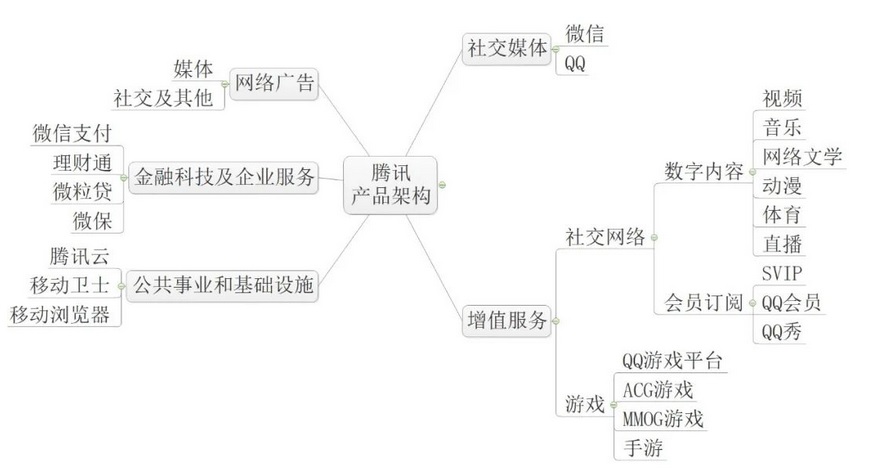

腾讯视频将继续实施IP战略,依托阅文、腾讯游戏等积累的IP资源,进行电影、剧集、综艺三线开发,实现内容联动,形成产品闭环。同时,依托腾讯雄厚的资金实力,着力版权采购,加强内容储备。据界面新闻统计,2021~2023年主要长视频平台新增剧集中腾讯占比46%。此外,腾讯视频还计划在现有合作模式基础上引入“市场价+会员后验激励”措施,并提供配套政策,调整改革现有分账模式,挖掘营收潜力。

图 2 腾讯产品构成

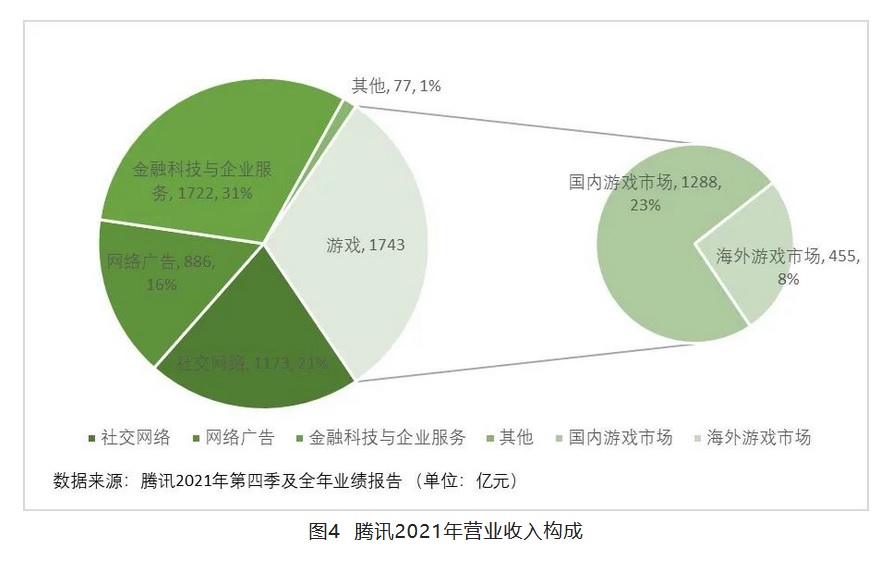

总体来看,腾讯全年营收5601.18亿元,其中腾讯视频所属社交网络板块收入1173亿元,占总营收的20.9%;游戏以及金融科技与企业服务分别占总营收的31.1%和31%,占比之和超过60%,为公司主要收入来源。

四、优酷:收入增速平稳,深耕分账内容

优酷与阿里影业同属阿里巴巴数字媒体及娱乐业务。财报显示,2021财年该业务营收311.86亿元,比上年增长7%,在公司总体营收中占比仅为4%。截至2022财年第三季度,优酷日均付费用户规模同比增长14%,季度亏损同比有所收窄。

2021年,优酷着力深耕分账内容,在分账领域取得较好成绩。根据《优酷内容开放平台2021年度报告》,优酷内容开发平台中分账剧集数量已达到总数的50%,有两部分账剧年度分账金额超过5000万元,在全平台分账剧中位列一二;57%的分账网络电影票房超过3000万元,其中有5部进入网络电影年度票房前十。同时,优酷回应观众需求,积极探索新的分账模式,在现有的“播前定级”和“广告CPM合作”两种模式基础上增加“播后定级”模式,以平台播放数据为分账依据,增加优质内容曝光率,提升平台用户在内容制作中的影响力。

五、哔哩哔哩:成本持续增长,收入结构优化

2021年哔哩哔哩(下简称“B站”)营收仍然处于亏损状态,收入和成本均有增长。根据2021年财报,全年总营收194亿元,同比上涨62%;总成本153亿元,同比上涨67.5%;净亏损68亿元,同比扩大119%,连续5年亏损扩大。

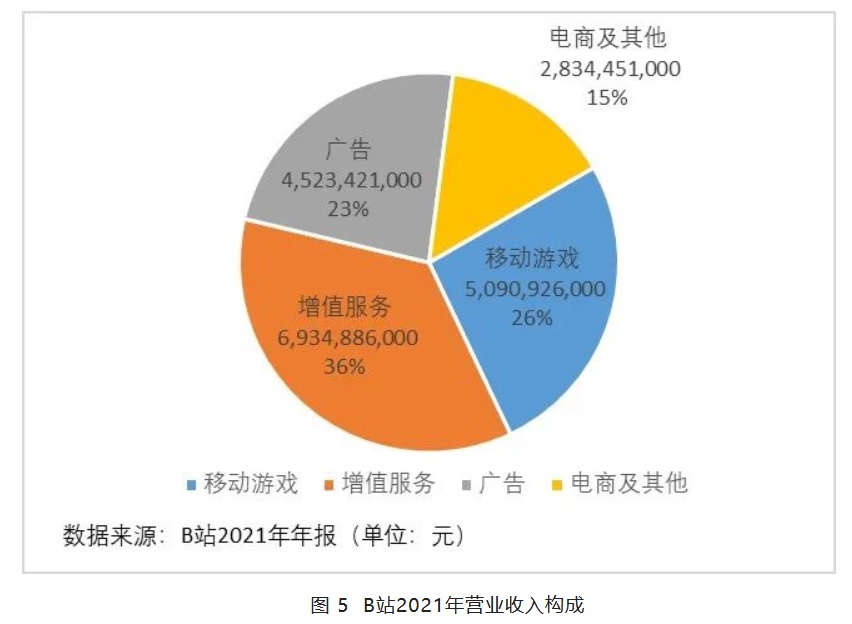

B站营业收入由四部分构成,分别为增值服务、移动游戏、广告、电商及其他,分别占营收总额的35.8%、26.3%、23.3%和14.6%,增值服务占比首次超过移动游戏,成为B站主要收入来源,营收结构不断优化。2021年,四大营收板块均大幅增长,其中增值服务、广告、电商及其他收入分别增长80.3%、145.5%和88.1%。上述增长一方面是由于平台相关业务收入基数小,增长空间大;另一方面得益于B站丰富优质的PUGC内容和高度垂直的社区属性带来的高用户黏性,使得平台使用者更容易向付费用户转化。

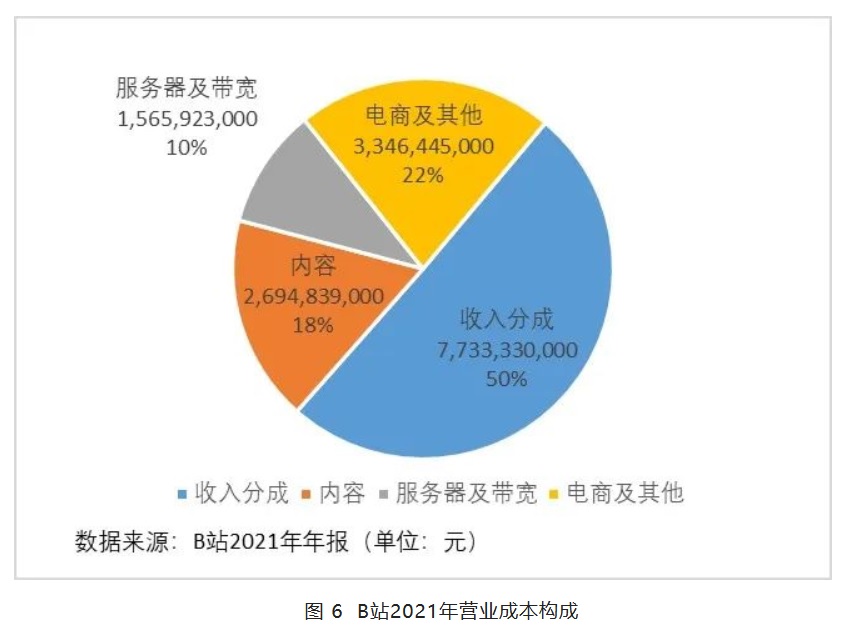

B站营业成本主要来自收入分成、内容、服务器及带宽、电商及其他,其中收入分成是最主要的支出,占总成本的50.4%,增长77.1%。收入分成包括游戏代理费用、销售和支付渠道费用,以及主播、up主的约定分成,该部分成本上涨由平台主播和up主数量增长带动,反映了B站在PUGC这一核心业务上的持续投入。内容成本包含版权采购和内容自制两部分,增长43.7%。B站采取版权采购与内容自制并行的策略,重点发力动画和纪录片领域,以求强化社区特色,形成差异化内容库,巩固核心用户的同时吸引新用户。

总体来看,长视频市场逐渐回归“内容为王”,更加重视提升产品内容质量,各平台通过版权采购、内容自制构建平台内容库,吸引会员。同时,各平台也积极探索拓宽内容收益的新渠道,探索分账模式、延长产业链、开拓新业务场景。

内容来源于:国家广电智库 作者:国家广播电视总局发展究中心产业所实习生覃思